2025年はヨーロッパのデジタル資産エコシステムにとって画期的な年となった:世界的に法的明確性が到達し、制度的な枠組みが成熟し、市場参加者は、ネイティブの暗号企業から伝統的な銀行まで、パイロットや製品のローンチを加速させた。しかし、明確さは競争と複雑さを生む。2026年には、私たちはヨーロッパが規制の実施からより確実性へと移行し、実際の課題は運用の実行に関するものになると考えている:誰がライセンス、パイロット、ホワイトペーパーを安全で拡張性のある製品に変換し、顧客を獲得し資本を守ることができるのか?この稿では、2025年を簡単に振り返り、その後、ステーブルコイン、トークン化、デジタルユーロの展望、そして伝統的金融((TradFi))が迅速に動員するための実用的なルートについて考察する。scratchから業界を再構築しようとせずに。## なぜ規制の明確性は出発点に過ぎないのか2025年、ヨーロッパはついに、機関が待ち望んでいた規制の成熟度に到達した。MiCAは概念から実用的な実施へと移行し、発行、保管、サービス提供に関する統一されたルールセットを企業に提供した。規制当局は、その枠組みを日常の監督に翻訳し、古い金融法規と整合させ、規模拡大に備えて企業にプロセスの強化を促した。市場インフラも重要な進展を遂げた。カストディアンはサービスを拡大し、プライムブローカーはより制度的な設計となり、ユーロ建てのステーブルコインの枠組みは信頼性を増した。中央銀行はデジタル通貨のパイロットを深め、取引所やOTC取引所を通じた機関の資金流入は断続的から安定的へと変化した。しかし、前進の道は平坦ではなかった。MiCAと既存の決済規制との重複により運用上のボトルネックが生じ、ステーブルコインのガバナンスは厳しい監視の対象となり、トークン化のパイロットは実世界の統合の複雑さを露呈した。表面下では、Terra、Celsius、FTXの心理的余波が業界の行動を左右し、基本的な状況が改善してもリスク許容度を抑制し続けている。これに加え、米国の政治移行による世界的な物語のひねりもあった。2025年初頭の政権交代は、当初、より建設的な規制トーンを期待してデジタル資産セクターに楽観をもたらした。しかし、すぐにリスク資産全体に打撃を与える破壊的な関税政策と衝突し、世界市場のボラティリティを高めた。暗号通貨にとっては、一つの制約を抜け出したと思ったら、別の制約に直面するような感覚だった。したがって、2024年末に予測された多くのこと、特に採用と機関の関与の継続的な増加は実現したものの、ムードは不安定なままだ。年末を迎えるにあたり、実質的な進展と政策の風向きの変化が、マクロ経済の不確実性の拡大と相まって、すべての市場で年末の緊張感を高めている。| || --- || Bitcoinのボラティリティは、その年の高値と安値の価格差を開値に対する割合で示したもの。 || 年 | 開値 | 安値 | 高値 | 差 | % || 2010 | 0.06 | 0.05 | 0.46 | 0.41 | 683% || 2011 | 0.30 | 0.25 | 35.88 | 35.63 | 11877% || 2012 | 4.61 | 3.77 | 17.76 | 13.99 | 303% || 2013 | 13.55 | 11.59 | 1,156.14 | 1,144.55 | 8447% || 2014 | 754.97 | 289.30 | 1,017.12 | 727.82 | 96% || 2015 | 320.44 | 171.51 | 495.46 | 323.95 | 101% || 2016 | 430.72 | 354.91 | 979.40 | 624.49 | 145% || 2017 | 963.66 | 755.76 | 20,089.00 | 19,333.24 | 2006% || 2018 | 14,112.20 | 3,191.30 | 17,712.40 | 14,521.10 | 103% || 2019 | 3,746.71 | 3,391.02 | 13,796.49 | 10,405.47 | 278% || 2020 | 7,194.89 | 4,106.98 | 29,244.88 | 25,137.90 | 349% || 2021 | 28,994.01 | 28,722.76 | 68,789.63 | 40,066.87 | 138% || 2022 | 46,311.74 | 15,599.05 | 48,086.84 | 32,487.79 | 70% || 2023 | 16,547.91 | 16,521.24 | 44,705.52 | 28,184.28 | 170% || 2024 | 42,280.24 | 38,521.89 | 108,268.45 | 69,746.56 | 165% || 2025\* | 93,425.10 | 74,436.68 | 126,198.07 | 51,761.39 | 55% |*2025年12月中旬まで。出典:statmuse https://www.statmuse.com/*## TradFiはやってくる伝統的金融はデジタル資産への移行を加速させており、2025年はこの移行が構造的なものとして感じられた最初の年となった。その勢いは明らかである:ヨーロッパの銀行、資産運用会社、市場インフラ提供者は、今やトークン化とオンチェーン決済を積極的に模索しており、MiCAの規制明確性と規制されたステーブルコインの急速な台頭に後押しされている。かつては周辺にあったものが、今や財務、取引、ファンド配分、担保管理の中核に入りつつある。しかし、熱意が高まる一方で、根本的な制約も明らかになっている。レガシーな機関はリスク管理、クライアントの管理、バランスシート運用に優れる一方で、そのエンジニアリングスタックやオンボーディングフレームワーク、製品開発サイクルは、ブロックチェーンネイティブ市場のペースと反復に対応できるようにはできていない。すべてのコンポーネントを内部で再構築しようとする試みは遅く、コストがかかり、孤立した「暗号ポケット」を生み出し、組織の他の部分ときれいに統合されないリスクがある。デジタル資産、特にステーブルコインや暗号通貨の採用率の高さを見れば、なぜ伝統的金融が注目しているのか理解できる(下記のチャート参照)  https://x.com/RaoulGMI/status/1961949793896317163Thisが、多くの成功しているプレイヤーが、全体の垂直市場を再構築しようとするのではなく、実績のあるインフラ提供者と提携して実用主義を選ぶ理由だ。カストディアン、規制されたステーブルコイン発行者、プライムブローカーはすでに、制度的な期待に応える安全で監査済みのシステムを運用している。これらのプリミティブを模倣するのではなく統合することで、銀行は迅速に動きながら、サービスレベル契約、規制監督、オンチェーンの透明性を通じてガバナンスを維持できる。私たちはこれを実感している:モジュラーAPI、規制された保管、セキュアな取引ソリューションは、エンジニアリング、セキュリティ、コンプライアンスの負担の大部分を排除し、機関が最も価値を生む部分に内部リソースを集中できるようにしている。直接所有権が重要な場合、買収やホワイトラベルソリューションは、クライアント関係を損なうことなく、市場への迅速なアクセスを提供する。また、内部では、銀行は差別化要素であるクライアントジャーニー、KYC/AMLオーケストレーション、マージンと担保管理、リスクエンジン、財務最適化に集中し、カストディ、決済、トークン化の枠組みは専門の提供者に任せている。トークン化への移行は、このモデルをさらに魅力的にしている。より多くの資産がオンチェーンに移行する中で、短期信用商品からトークン化されたマネーマーケットファンドまで、機関は具体的なメリットを実感している:より速い決済サイクル、透明性の向上、財務ワークフローの効率化。トークン化されたファンド発行だけでも大きく成長しており、オンチェーンのマネーマーケット商品は現在、数十億ドル規模のセグメントとなっている—資本市場インフラがどのように再構築されるかの初期兆候だ。市場への投入時間は競争優位の重要な要素になりつつある。2025年には、明確な違いが見られた:インフラ提供者と提携した企業は、より早くローンチし、実際のクライアント利用を通じて反復し、自信を持って拡大でき、遅延ややり直し、規制の摩擦を最小限に抑えた。このパターンは2026年に向けて加速すると私たちは考えている。エコシステムが成熟し、遅れを取ることの機会コストがより正当化しにくくなるからだ。伝統的金融の列車はすでに出発している—しかし、「目的地暗号」へと成功裏に到達する可能性が高いのは、再構築より協力を選び、自らの強みを活かしつつ、デジタル資産時代に特化したインフラを活用している企業だ。## 実世界資産のトークン化は概念から実装へトークン化はもはや理論的な効率化の演習ではなく、伝統的金融を直接ブロックチェーンの枠組みに引き込むものとなった。2025年を通じて、短期信用、ファンドの持分、高品質流動資産などの担保として、トークン化された実世界資産((RWAs))の利用が加速した。これらの金融商品をオンチェーンで表現することで、企業は価値の移動をはるかに高速かつ正確に行えるようになった。かつては面倒なバッチ処理に頼っていた決済ウィンドウは狭まり、リアルタイムのマージン調整が可能になり、従来は運用パイプラインに閉じ込められていた資本が解放されつつある。最大の利点は出所の証明にある。一度資産がトークン化されると、その所有権、移動、担保設定が容易に検証でき、決済リスクを低減し、新たな担保付融資市場を促進する。この透明性は、新たな収益源の創出にも寄与している。機関はトークン化された資産を自信を持って貸し借りできる。さらに、発行者の製品開発サイクルも短縮されている:監査性、コンプライアンスフック、報告ワークフローはプロトコルレベルに埋め込むことができ、新しいファンドや構造化商品はより早く市場に出せる一方、そのライフサイクル全体を通じて安全に保管され続ける。## ステーブルコインは今後も拡大し続ける見込みだが、ユーロ建ての選択肢は遅れをとる可能性もステーブルコインは依然として最も広く採用されているブロックチェーンベースの金融商品であり、グローバルな価値移転、国境を越えた決済、24時間体制の財務運用を支えている。ヨーロッパのMiCA、米国のGENIUS法、そして中東やアジアで新たに出現している規制枠組みは、準拠した発行と準備金管理のためのより明確な基盤を提供している。これにより、市場は急速に成長し、現在、公開ブロックチェーン上で循環しているUSDは$305 十億ドルを超えている。しかし、二分化の兆しも見え始めている。USD建てのステーブルコインが世界の取引量と流動性を支配している一方で、ユーロ建てのステーブルコインは発展の初期段階にある。MiCAが電子マネートークンの正式なカテゴリーを作ったにもかかわらず、実用的な採用は規制の曖昧さ、監督の解釈の不均一さ、発行者にかかる運用負担により制約されている。リザーブ要件、決済サービス規則との連携、法域間の相互運用性などの重要な分野は、ユーロステーブルコインが意味のある規模に拡大する前に、まだ洗練が必要だ。その結果、ヨーロッパのオンチェーン決済活動の多くは、依然としてドルベースのステーブルコインに依存しており、ユーロ圏の機関も例外ではない。MiCAの下でより明確な道筋と軽減された摩擦がなければ、EURステーブルコインはニッチな商品から深い流動性を持つ決済資産へと進化するのに苦労するだろう。とはいえ、進むべき方向は励みになる。 複数の規制されたフィンテック企業、決済提供者、そしてますます多くの伝統的銀行が、より早く決済し、プログラム可能なキャッシュフローを実現し、照合の負担を軽減し、流動性を絶えず維持できると認識し、ステーブルコインの発行や統合を準備している。基盤となるインフラが成熟すればするほど、資本の流れは速く、安価に、24時間絶え間なく続く。しかし、ヨーロッパが完全に参加するためには、MiCAの進化と、ユーロ建てステーブルコインがドルと同じ堅牢性、実用性、流動性を実現できる環境の整備が必要だ。## 2026年の展望は何か?業界が2026年に向かう中で、上層部の優先事項はより明確になりつつある:私たちは、今年こそ運用の規律、規制の整合性、そして実際の機関利用事例が見出しの物語以上に重要になる年だと考えている。カストディとレジリエンスは引き続き最優先事項であり、規制当局は、資産の分離、継続性計画、独立した検証において妥協しない基準を企業に求めている。堅牢な監査と信頼できる準備金証明は、差別化要素から基本的な要件へと移行しつつあり、デジタル資産全体で制度的グレードのインフラへの広範な推進を反映している。規制のマッピングは、戦略的な核心作業となるだろう。MiCA、決済指令、地域ごとのライセンス制度は、どこで完全な認可を求め、どこで提携し、どこで製品範囲を簡素化するかについて、早期の決定を迫る重なり合いを見せている。越境企業は、新しいサービスを市場に投入するために、より明確なライセンスの青写真とガバナンス構造を必要とするだろう。 すでに高水準の監督制度の下で運営している企業は、複数の法域で規模を拡大できるパートナーを求めているため、構造的な優位性を持つことになる。トークン化された金融商品の流動性も2026年の重要テーマだ。より多くの証券やファンドがオンチェーンに移行する中、発行者や資産運用者は決済、担保の移動性、市場形成支援の確実性を求める可能性が高い。資金提供者、市場メーカー、オフエクスチェンジ決済ネットワークとの効率的な接続性が、トークン化市場の成熟速度を左右する。最も有望な企業は、カストディ、決済、信用仲介を緊密に統合して提供できる企業だ—これにより、機関はこれらの資産が予測可能なスプレッドと運用の信頼性を持って取引できると確信できる。ステーブルコインは、範囲と監視の両面で今後も拡大し続けるだろう。世界的な規制の明確性が向上し、利用が加速する中、リザーブの分離、透明性、償還管理に関する新たな期待が生まれる可能性がある。機関は、証明の質、リザーブのガバナンス、償還ショックに耐える能力に基づいてステーブルコイン提供者を評価する動きが強まるだろう。強力なコントロールと明確な報告を示せる提供者は、次の成長段階を形成する上で有利な立場に立つ。これらの変化は、実質的な商機を生み出す可能性がある。企業や資産運用者は、規制された電子マネートークンやオンチェーン決済を利用して財務運用を効率化し、国境を越えた摩擦を減らし始めている。トークン化されたファンドの配分は、プライベートマーケットをより広範な投資家層に開放している。伝統的な金融機関は、部分的な仕組みではなく、統合されたカストディ、決済、報告ソリューションを求めている。そして、トークン化された担保を中心とした取引は、流動性ネットワーク、信用仲介、安全な資産サービスが融合するフロンティアとして急速に台頭している。総じて、私たちは2026年が単一の技術的ブレークスルーによって定義されるのではなく、規制の運用、 新しいレールの統合、パイロットを本番レベルのワークフローに変える業界の能力によって特徴付けられると考えている。ヨーロッパの規制明確性の向上、プログラム可能なマネーの進展、成熟した制度的インフラが支援的な背景を作り出している。勝ち残るのは、コンプライアンスの規律と製品の機動性を兼ね備え、合理的な提携を行い、複数の決済経路と法的結果を考慮したシステムを設計できる企業だ。増大する機関投資家の期待の中で、安全で統合された規制遵守のオンチェーン体験を大規模に提供できる企業に優位がもたらされる。*このコラムは、BitGoのGo Network責任者兼ヨーロッパ営業部長のブレット・リーブスによる執筆です。彼の見解は本人のものです。*2026年にヨーロッパの暗号資産とデジタル資産に何が待ち受けているのか? という投稿は、Invezzに最初に掲載されました。

2026年、ヨーロッパの暗号通貨とデジタル資産には何が待ち受けているのか?

しかし、明確さは競争と複雑さを生む。

2026年には、私たちはヨーロッパが規制の実施からより確実性へと移行し、実際の課題は運用の実行に関するものになると考えている:誰がライセンス、パイロット、ホワイトペーパーを安全で拡張性のある製品に変換し、顧客を獲得し資本を守ることができるのか?

この稿では、2025年を簡単に振り返り、その後、ステーブルコイン、トークン化、デジタルユーロの展望、そして伝統的金融((TradFi))が迅速に動員するための実用的なルートについて考察する。scratchから業界を再構築しようとせずに。

2025年、ヨーロッパはついに、機関が待ち望んでいた規制の成熟度に到達した。

MiCAは概念から実用的な実施へと移行し、発行、保管、サービス提供に関する統一されたルールセットを企業に提供した。

規制当局は、その枠組みを日常の監督に翻訳し、古い金融法規と整合させ、規模拡大に備えて企業にプロセスの強化を促した。

市場インフラも重要な進展を遂げた。カストディアンはサービスを拡大し、プライムブローカーはより制度的な設計となり、ユーロ建てのステーブルコインの枠組みは信頼性を増した。

中央銀行はデジタル通貨のパイロットを深め、取引所やOTC取引所を通じた機関の資金流入は断続的から安定的へと変化した。 しかし、前進の道は平坦ではなかった。

MiCAと既存の決済規制との重複により運用上のボトルネックが生じ、ステーブルコインのガバナンスは厳しい監視の対象となり、トークン化のパイロットは実世界の統合の複雑さを露呈した。

表面下では、Terra、Celsius、FTXの心理的余波が業界の行動を左右し、基本的な状況が改善してもリスク許容度を抑制し続けている。

これに加え、米国の政治移行による世界的な物語のひねりもあった。

2025年初頭の政権交代は、当初、より建設的な規制トーンを期待してデジタル資産セクターに楽観をもたらした。

しかし、すぐにリスク資産全体に打撃を与える破壊的な関税政策と衝突し、世界市場のボラティリティを高めた。暗号通貨にとっては、一つの制約を抜け出したと思ったら、別の制約に直面するような感覚だった。

したがって、2024年末に予測された多くのこと、特に採用と機関の関与の継続的な増加は実現したものの、ムードは不安定なままだ。

年末を迎えるにあたり、実質的な進展と政策の風向きの変化が、マクロ経済の不確実性の拡大と相まって、すべての市場で年末の緊張感を高めている。

2025年12月中旬まで。出典:statmuse https://www.statmuse.com/## TradFiはやってくる

伝統的金融はデジタル資産への移行を加速させており、2025年はこの移行が構造的なものとして感じられた最初の年となった。

その勢いは明らかである:ヨーロッパの銀行、資産運用会社、市場インフラ提供者は、今やトークン化とオンチェーン決済を積極的に模索しており、MiCAの規制明確性と規制されたステーブルコインの急速な台頭に後押しされている。

かつては周辺にあったものが、今や財務、取引、ファンド配分、担保管理の中核に入りつつある。

しかし、熱意が高まる一方で、根本的な制約も明らかになっている。レガシーな機関はリスク管理、クライアントの管理、バランスシート運用に優れる一方で、そのエンジニアリングスタックやオンボーディングフレームワーク、製品開発サイクルは、ブロックチェーンネイティブ市場のペースと反復に対応できるようにはできていない。

すべてのコンポーネントを内部で再構築しようとする試みは遅く、コストがかかり、孤立した「暗号ポケット」を生み出し、組織の他の部分ときれいに統合されないリスクがある。

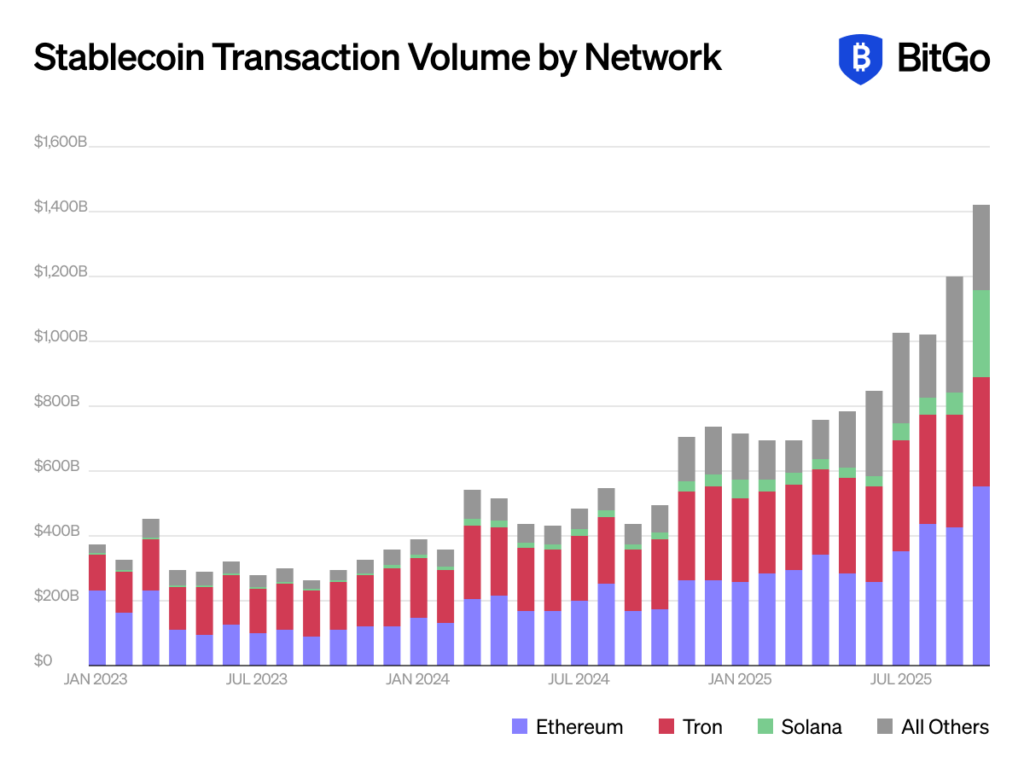

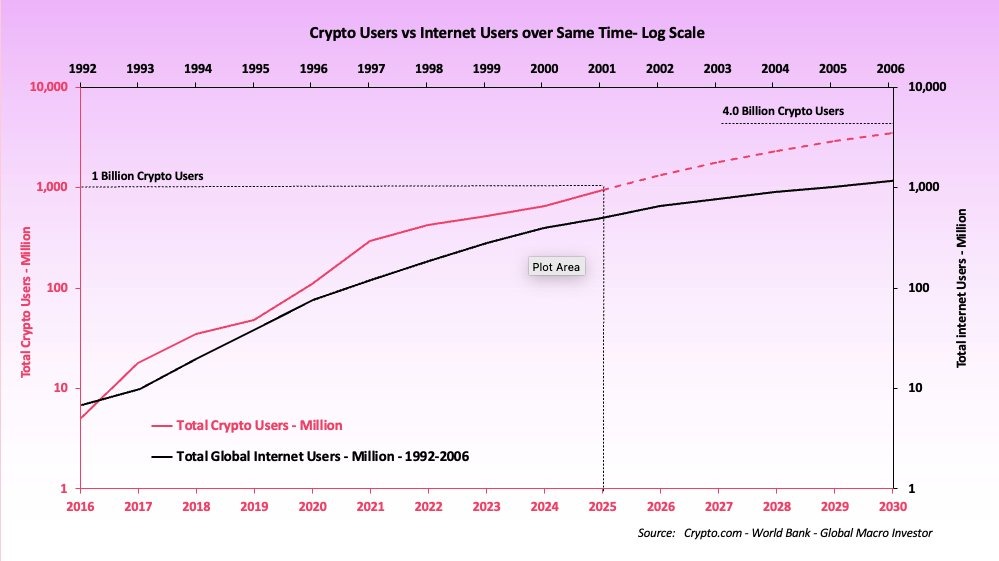

デジタル資産、特にステーブルコインや暗号通貨の採用率の高さを見れば、なぜ伝統的金融が注目しているのか理解できる(下記のチャート参照)

https://x.com/RaoulGMI/status/1961949793896317163Thisが、多くの成功しているプレイヤーが、全体の垂直市場を再構築しようとするのではなく、実績のあるインフラ提供者と提携して実用主義を選ぶ理由だ。

カストディアン、規制されたステーブルコイン発行者、プライムブローカーはすでに、制度的な期待に応える安全で監査済みのシステムを運用している。

これらのプリミティブを模倣するのではなく統合することで、銀行は迅速に動きながら、サービスレベル契約、規制監督、オンチェーンの透明性を通じてガバナンスを維持できる。

私たちはこれを実感している:モジュラーAPI、規制された保管、セキュアな取引ソリューションは、エンジニアリング、セキュリティ、コンプライアンスの負担の大部分を排除し、機関が最も価値を生む部分に内部リソースを集中できるようにしている。

直接所有権が重要な場合、買収やホワイトラベルソリューションは、クライアント関係を損なうことなく、市場への迅速なアクセスを提供する。

また、内部では、銀行は差別化要素であるクライアントジャーニー、KYC/AMLオーケストレーション、マージンと担保管理、リスクエンジン、財務最適化に集中し、カストディ、決済、トークン化の枠組みは専門の提供者に任せている。

トークン化への移行は、このモデルをさらに魅力的にしている。

より多くの資産がオンチェーンに移行する中で、短期信用商品からトークン化されたマネーマーケットファンドまで、機関は具体的なメリットを実感している:より速い決済サイクル、透明性の向上、財務ワークフローの効率化。

トークン化されたファンド発行だけでも大きく成長しており、オンチェーンのマネーマーケット商品は現在、数十億ドル規模のセグメントとなっている—資本市場インフラがどのように再構築されるかの初期兆候だ。

市場への投入時間は競争優位の重要な要素になりつつある。2025年には、明確な違いが見られた:インフラ提供者と提携した企業は、より早くローンチし、実際のクライアント利用を通じて反復し、自信を持って拡大でき、遅延ややり直し、規制の摩擦を最小限に抑えた。

このパターンは2026年に向けて加速すると私たちは考えている。エコシステムが成熟し、遅れを取ることの機会コストがより正当化しにくくなるからだ。

伝統的金融の列車はすでに出発している—しかし、「目的地暗号」へと成功裏に到達する可能性が高いのは、再構築より協力を選び、自らの強みを活かしつつ、デジタル資産時代に特化したインフラを活用している企業だ。

実世界資産のトークン化は概念から実装へ

トークン化はもはや理論的な効率化の演習ではなく、伝統的金融を直接ブロックチェーンの枠組みに引き込むものとなった。

2025年を通じて、短期信用、ファンドの持分、高品質流動資産などの担保として、トークン化された実世界資産((RWAs))の利用が加速した。

これらの金融商品をオンチェーンで表現することで、企業は価値の移動をはるかに高速かつ正確に行えるようになった。

かつては面倒なバッチ処理に頼っていた決済ウィンドウは狭まり、リアルタイムのマージン調整が可能になり、従来は運用パイプラインに閉じ込められていた資本が解放されつつある。

最大の利点は出所の証明にある。一度資産がトークン化されると、その所有権、移動、担保設定が容易に検証でき、決済リスクを低減し、新たな担保付融資市場を促進する。

この透明性は、新たな収益源の創出にも寄与している。機関はトークン化された資産を自信を持って貸し借りできる。

さらに、発行者の製品開発サイクルも短縮されている:監査性、コンプライアンスフック、報告ワークフローはプロトコルレベルに埋め込むことができ、新しいファンドや構造化商品はより早く市場に出せる一方、そのライフサイクル全体を通じて安全に保管され続ける。

ステーブルコインは今後も拡大し続ける見込みだが、ユーロ建ての選択肢は遅れをとる可能性も

ステーブルコインは依然として最も広く採用されているブロックチェーンベースの金融商品であり、グローバルな価値移転、国境を越えた決済、24時間体制の財務運用を支えている。

ヨーロッパのMiCA、米国のGENIUS法、そして中東やアジアで新たに出現している規制枠組みは、準拠した発行と準備金管理のためのより明確な基盤を提供している。

これにより、市場は急速に成長し、現在、公開ブロックチェーン上で循環しているUSDは$305 十億ドルを超えている。

しかし、二分化の兆しも見え始めている。USD建てのステーブルコインが世界の取引量と流動性を支配している一方で、ユーロ建てのステーブルコインは発展の初期段階にある。

MiCAが電子マネートークンの正式なカテゴリーを作ったにもかかわらず、実用的な採用は規制の曖昧さ、監督の解釈の不均一さ、発行者にかかる運用負担により制約されている。

リザーブ要件、決済サービス規則との連携、法域間の相互運用性などの重要な分野は、ユーロステーブルコインが意味のある規模に拡大する前に、まだ洗練が必要だ。

その結果、ヨーロッパのオンチェーン決済活動の多くは、依然としてドルベースのステーブルコインに依存しており、ユーロ圏の機関も例外ではない。

MiCAの下でより明確な道筋と軽減された摩擦がなければ、EURステーブルコインはニッチな商品から深い流動性を持つ決済資産へと進化するのに苦労するだろう。

とはいえ、進むべき方向は励みになる。

複数の規制されたフィンテック企業、決済提供者、そしてますます多くの伝統的銀行が、より早く決済し、プログラム可能なキャッシュフローを実現し、照合の負担を軽減し、流動性を絶えず維持できると認識し、ステーブルコインの発行や統合を準備している。

基盤となるインフラが成熟すればするほど、資本の流れは速く、安価に、24時間絶え間なく続く。

しかし、ヨーロッパが完全に参加するためには、MiCAの進化と、ユーロ建てステーブルコインがドルと同じ堅牢性、実用性、流動性を実現できる環境の整備が必要だ。

2026年の展望は何か?

業界が2026年に向かう中で、上層部の優先事項はより明確になりつつある:私たちは、今年こそ運用の規律、規制の整合性、そして実際の機関利用事例が見出しの物語以上に重要になる年だと考えている。

カストディとレジリエンスは引き続き最優先事項であり、規制当局は、資産の分離、継続性計画、独立した検証において妥協しない基準を企業に求めている。

堅牢な監査と信頼できる準備金証明は、差別化要素から基本的な要件へと移行しつつあり、デジタル資産全体で制度的グレードのインフラへの広範な推進を反映している。

規制のマッピングは、戦略的な核心作業となるだろう。MiCA、決済指令、地域ごとのライセンス制度は、どこで完全な認可を求め、どこで提携し、どこで製品範囲を簡素化するかについて、早期の決定を迫る重なり合いを見せている。

越境企業は、新しいサービスを市場に投入するために、より明確なライセンスの青写真とガバナンス構造を必要とするだろう。

すでに高水準の監督制度の下で運営している企業は、複数の法域で規模を拡大できるパートナーを求めているため、構造的な優位性を持つことになる。

トークン化された金融商品の流動性も2026年の重要テーマだ。より多くの証券やファンドがオンチェーンに移行する中、発行者や資産運用者は決済、担保の移動性、市場形成支援の確実性を求める可能性が高い。

資金提供者、市場メーカー、オフエクスチェンジ決済ネットワークとの効率的な接続性が、トークン化市場の成熟速度を左右する。

最も有望な企業は、カストディ、決済、信用仲介を緊密に統合して提供できる企業だ—これにより、機関はこれらの資産が予測可能なスプレッドと運用の信頼性を持って取引できると確信できる。

ステーブルコインは、範囲と監視の両面で今後も拡大し続けるだろう。世界的な規制の明確性が向上し、利用が加速する中、リザーブの分離、透明性、償還管理に関する新たな期待が生まれる可能性がある。

機関は、証明の質、リザーブのガバナンス、償還ショックに耐える能力に基づいてステーブルコイン提供者を評価する動きが強まるだろう。

強力なコントロールと明確な報告を示せる提供者は、次の成長段階を形成する上で有利な立場に立つ。

これらの変化は、実質的な商機を生み出す可能性がある。企業や資産運用者は、規制された電子マネートークンやオンチェーン決済を利用して財務運用を効率化し、国境を越えた摩擦を減らし始めている。

トークン化されたファンドの配分は、プライベートマーケットをより広範な投資家層に開放している。

伝統的な金融機関は、部分的な仕組みではなく、統合されたカストディ、決済、報告ソリューションを求めている。

そして、トークン化された担保を中心とした取引は、流動性ネットワーク、信用仲介、安全な資産サービスが融合するフロンティアとして急速に台頭している。

総じて、私たちは2026年が単一の技術的ブレークスルーによって定義されるのではなく、規制の運用、 新しいレールの統合、パイロットを本番レベルのワークフローに変える業界の能力によって特徴付けられると考えている。

ヨーロッパの規制明確性の向上、プログラム可能なマネーの進展、成熟した制度的インフラが支援的な背景を作り出している。

勝ち残るのは、コンプライアンスの規律と製品の機動性を兼ね備え、合理的な提携を行い、複数の決済経路と法的結果を考慮したシステムを設計できる企業だ。

増大する機関投資家の期待の中で、安全で統合された規制遵守のオンチェーン体験を大規模に提供できる企業に優位がもたらされる。

このコラムは、BitGoのGo Network責任者兼ヨーロッパ営業部長のブレット・リーブスによる執筆です。彼の見解は本人のものです。

2026年にヨーロッパの暗号資産とデジタル資産に何が待ち受けているのか? という投稿は、Invezzに最初に掲載されました。