Ведмеді контролюють ситуацію

Виконавчий підсумок

- BTC підтвердив рішучий прорив вниз: ціна опустилася нижче True Market Mean, і учасники ринку залишаються в оборонній позиції.

- Розподіл собівартості в ончейні вказує на початкове накопичення в діапазоні $70 000–$80 000, а щільний кластер пропозиції між $66 900 та $70 600 формується як зона високої впевненості, де короткостроковий тиск продажу може бути поглинутий.

- Реалізовані збитки зростають, а стійкий тиск продажу свідчить, що багато власників змушені продавати зі збитком через збереження низхідної динаміки.

- Структурно слабкий спотовий обсяг підсилює вакуум попиту, коли потоки продажу не знаходять суттєвої протидії.

- Ф'ючерсні ринки перейшли у фазу вимушеного зниження кредитного плеча, а найбільші піки ліквідацій лонгів під час падіння посилюють волатильність і продовження низхідного руху.

- Попит з боку основних алокаторів суттєво знизився, оскільки чисті потоки ETF і пов’язані з казначействами зменшуються і не забезпечують стабільної підтримки, як це було під час попередніх фаз розширення.

- Опціонні ринки продовжують оцінювати підвищений низхідний ризик: волатильність залишається затребуваною, а ск’ю зростає, оскільки трейдери платять за захист.

- Поки кредитне плече скидається, а спотовий попит відсутній, ринок залишається вразливим, і будь-які відновлювальні ралі ймовірно будуть коригуючими, а не такими, що змінюють тренд.

Ончейн-інсайти

Після минулотижневої оцінки, де було відзначено зростання низхідного ризику через нездатність ціни повернутися до собівартості короткострокових власників біля $94 500, ринок остаточно прорвався нижче за True Market Mean.

Нижче за структурну середню

True Market Mean — це сукупна собівартість активної циркулюючої пропозиції, без урахування довго неактивних монет, таких як втрачена пропозиція, ранні майнерські холдинги та монети епохи Satoshi. Протягом поточної м’якої ведмежої фази цей рівень неодноразово виступав останньою лінією підтримки.

Втрата цього структурного орієнтира підтверджує погіршення, яке накопичувалося з кінця листопада. Загальна ринкова конфігурація дедалі більше нагадує перехід початку 2022 року від стискання діапазону до глибшого ведмежого ринку. Слабка підтримка попиту разом із постійним тиском продавців вказують на те, що ринок перебуває у крихкій рівновазі.

З середньострокової перспективи ціна дедалі більше обмежена ширшим коридором оцінки. Знизу True Market Mean біля $80 200 тепер виступає верхньою межею опору, а Realized Price, наразі близько $55 800, визначає нижню межу, де історично знову з’являється довгостроковий капітал.

Мапування перших зон попиту

Після оновлення структурного фону увага природно зміщується до стабілізації низу. У міру переходу ринку в глибшу фазу циклу ключове питання — визначити зони, де може початися стійке дно. Жоден окремий показник не дає абсолютної точності, але кілька ончейн-інструментів дозволяють оцінити, де може з’явитися короткостроковий попит.

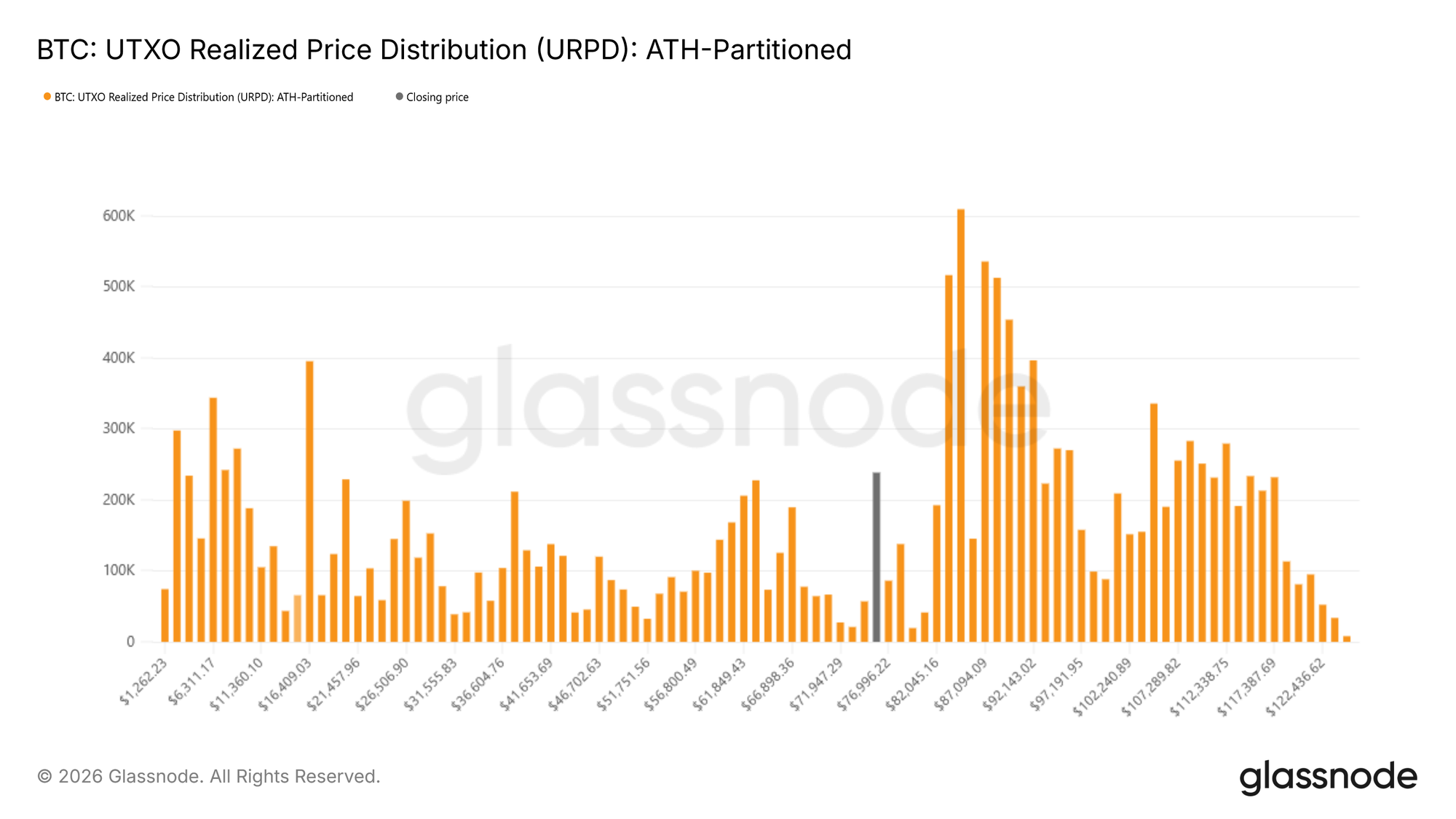

Один із таких інструментів — UTXO Realized Price Distribution (URPD), який відображає обсяг пропозиції за різними собівартостями. Поточний розподіл демонструє помітне накопичення новими учасниками в діапазоні $70 000–$80 000, що вказує на раннє позиціонування покупців, готових поглинати слабкість на цих рівнях. Нижче цієї зони виділяється щільний кластер пропозиції між $66 900 та $70 600 як особливо переконлива область. Історично сконцентровані зони собівартості часто виконують роль короткострокових амортизаторів, де тиск продавців швидко знаходить відповідний попит.

Стрес під поверхнею

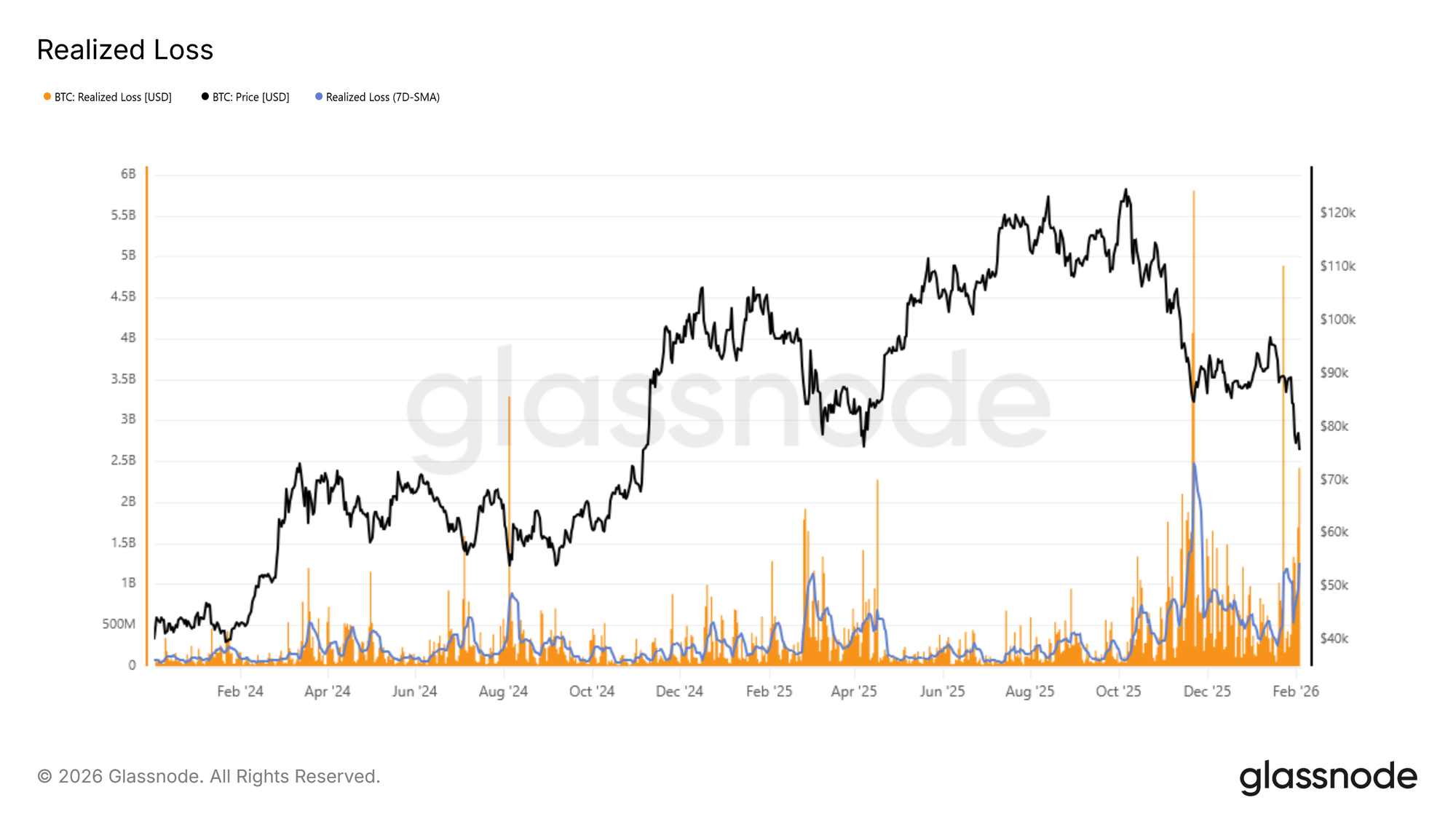

Динаміка капітуляції дає ще один інструмент для оцінки короткострокового низхідного ризику. Realized Loss безпосередньо вимірює рівень стресу інвесторів, підраховуючи обсяг монет, витрачених зі збитком за певний період, що робить його корисним індикатором періодів панічних продажів.

Під час поточного скорочення 7-денна проста ковзна середня реалізованих збитків перевищила $1,26 млрд на день, що відображає суттєве зростання страху й розчарування після втрати True Market Mean. Історично сплески реалізованих збитків часто збігалися з моментами крайньої втоми продавців, коли маржинальний тиск починає спадати.

Останній приклад спостерігався під час відновлення від рівня $72 000, коли денні реалізовані збитки короткочасно перевищили $2,4 млрд — майже вдвічі більше за поточну 7-денну середню. Такі екстремальні значення часто позначали короткострокові точки перелому, коли вимушені продажі змінювалися тимчасовою стабілізацією ціни.

Стрес у порівнянні з історичними екстремумами

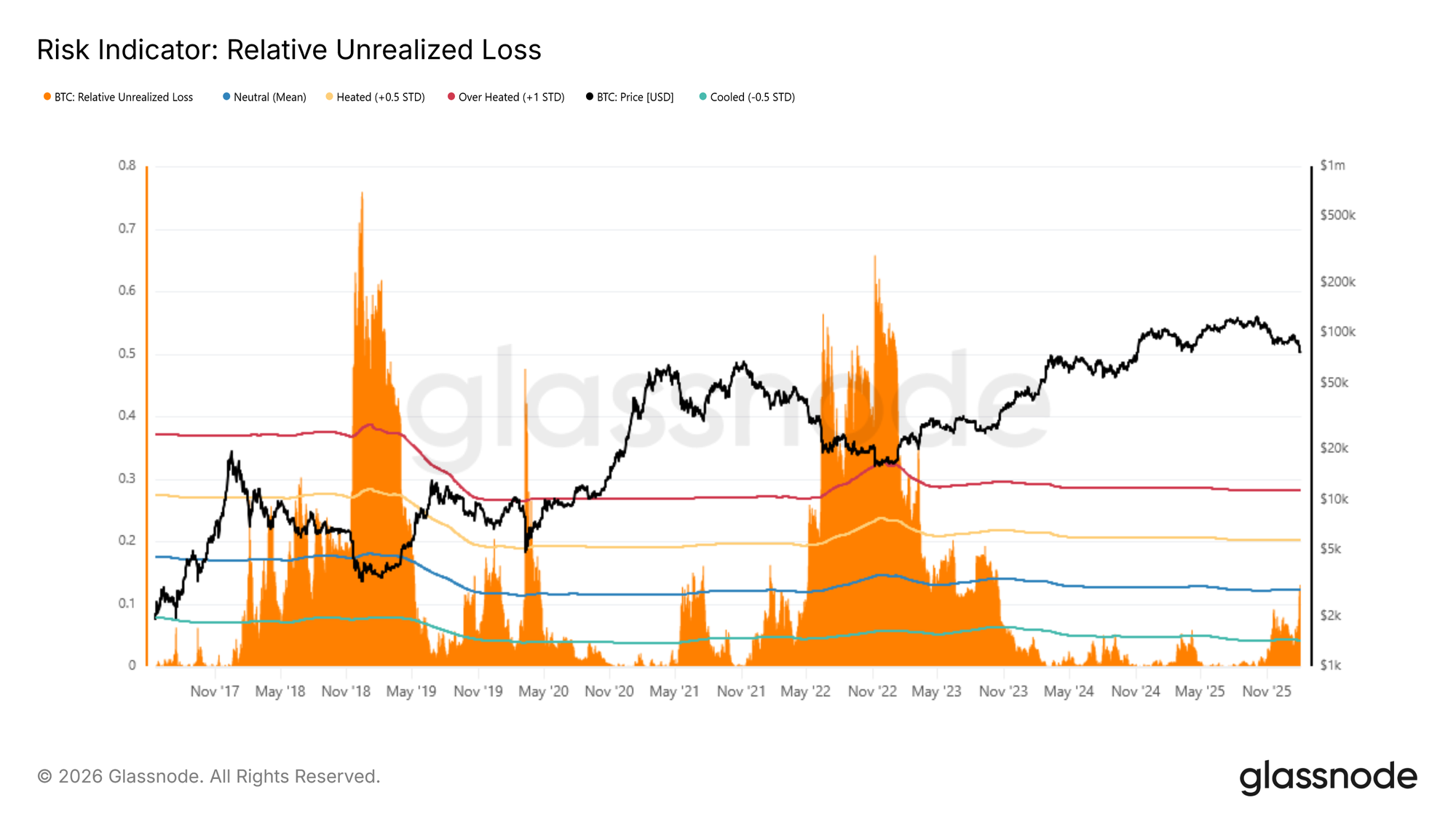

Ширший історичний контекст дає важливу перспективу для поточної ситуації. Для кращого розуміння позиції ринку Relative Unrealized Loss можна порівняти з попередніми ведмежими екстремумами. Цей показник виражає вартість нереалізованих збитків у доларах США як частку від загальної ринкової капіталізації, дозволяючи оцінити рівень стресу в різних циклах на нормалізованій основі. Історично піки циклів перевищували ~30% (близько +1 стандартного відхилення), а значно вищі значення у межах 65%–75% спостерігалися на локальних мінімумах 2018 та 2022 років.

Наразі Relative Unrealized Loss піднявся вище за свою довгострокову середню близько 12%, що підтверджує зростання тиску на інвесторів, які володіють монетами з собівартістю вище поточної спотової ціни. Хоча рівень стресу явно підвищений, історично рух до верхніх екстремумів зазвичай збігався з надзвичайними подіями, такими як крахи LUNA або FTX, коли ціна швидко наближалася до Realized Price.

Оффчейн-інсайти

Слабкість зберігається: обсяги на споті та ф'ючерсах залишаються пригніченими, а опціонний ринок фокусується на захисті від падіння.

Інституційний потік переходить у чистий відтік

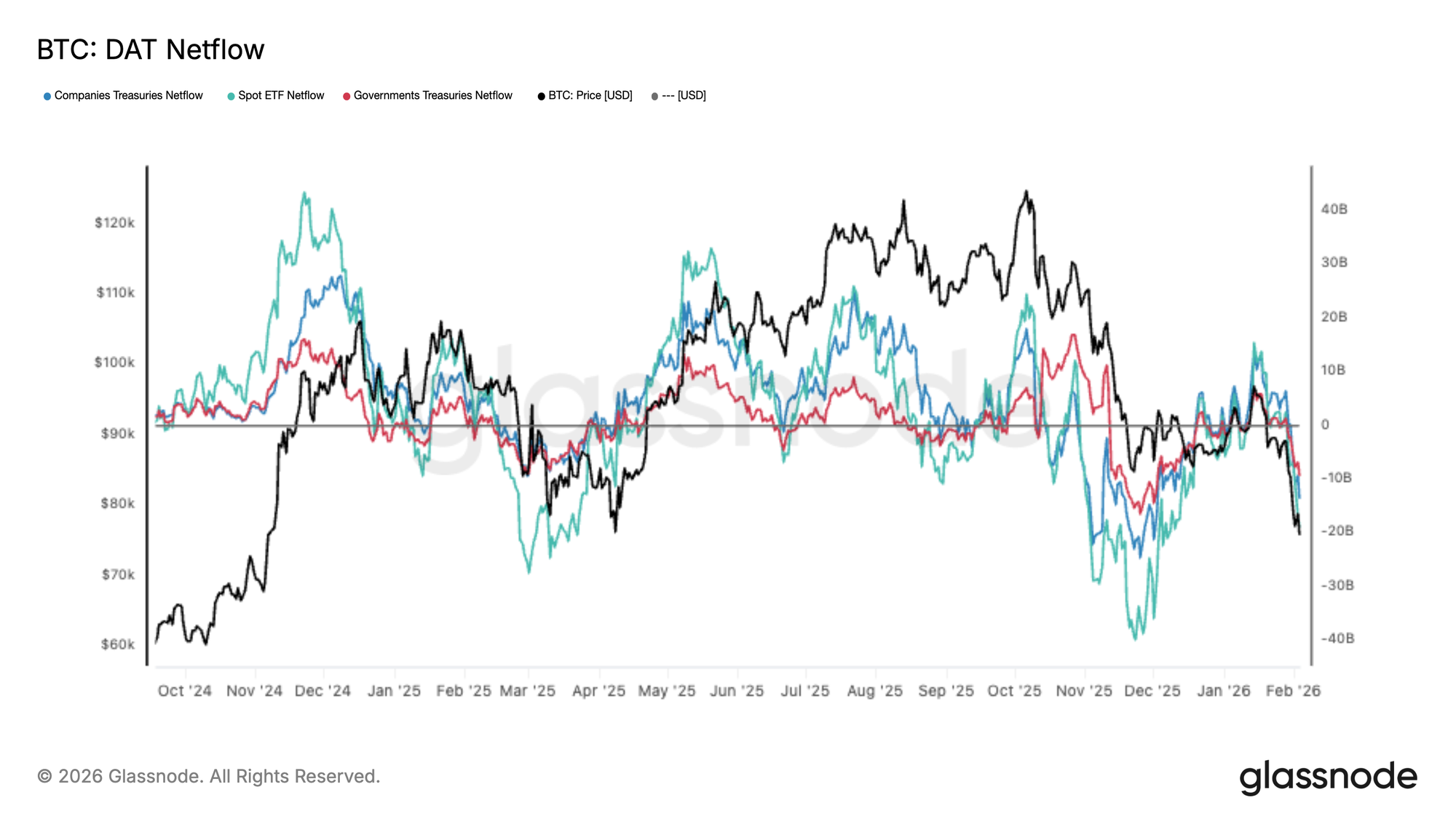

Попит серед основних алокаторів суттєво знизився: кошик DAT Netflow повернувся до чистих відтоків на тлі падіння BTC. Потоки у спотові ETF різко зменшилися, а корпоративні та державні казначейства також скорочують участь, що сигналізує про широкомасштабне згортання маржинального попиту.

Це ключова зміна порівняно з попередньою фазою зростання, коли стійкі припливи допомагали поглинати пропозицію та підтримувати пошук вищих цін. Натомість потоки зараз стабільно негативні, що підсилює думку про труднощі ринку із залученням нового капіталу на поточних рівнях.

За відсутності надійного попиту з боку інституційних і казначейських інвесторів низхідний ризик залишається підвищеним, і будь-які відновлювальні ралі, ймовірно, зустрічатимуть опір, якщо чисті потоки не стабілізуються і не повернуться до стійких припливів.

Спотовий обсяг досі низький

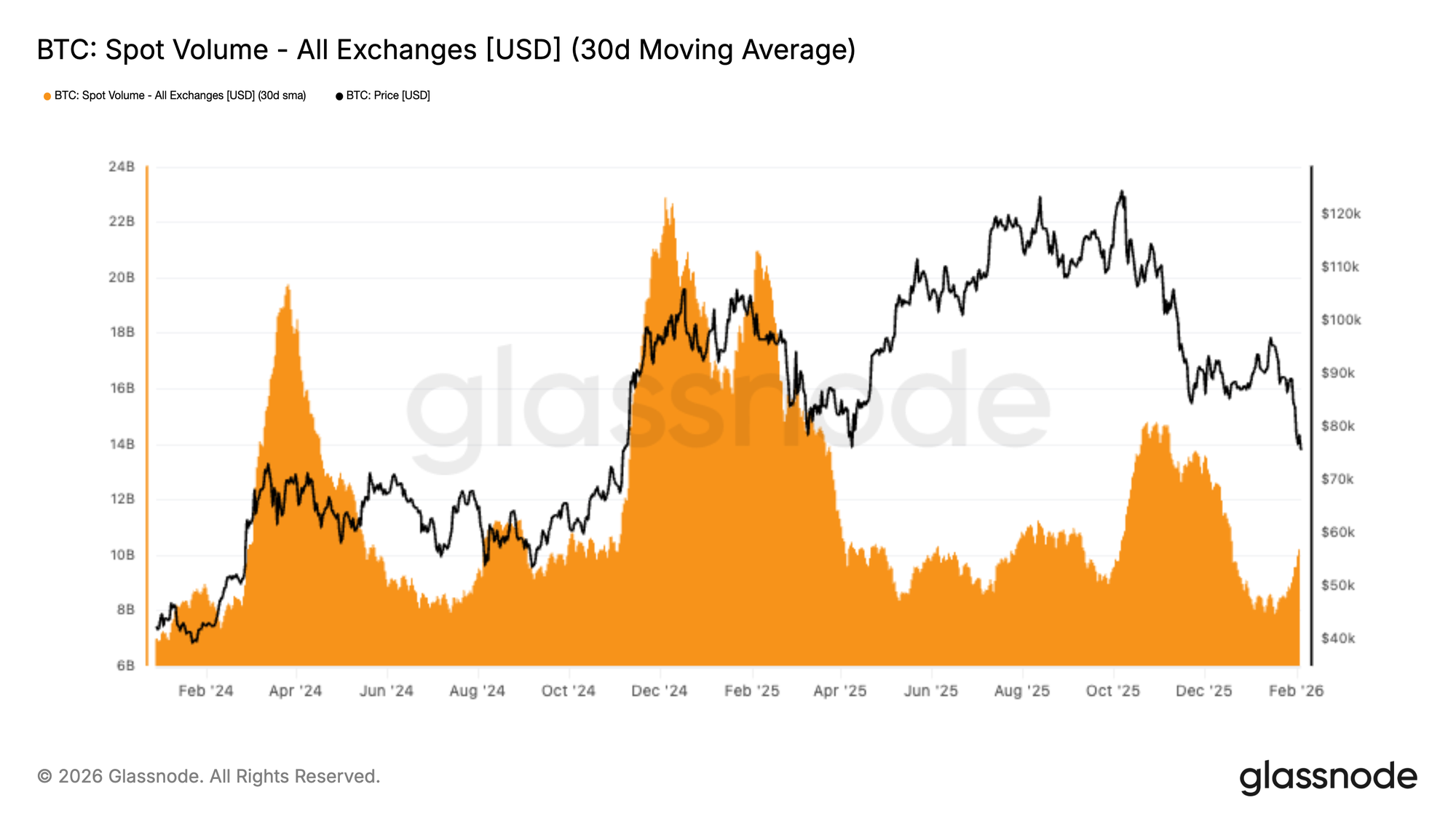

Спотові обсяги залишаються структурно слабкими: 30-денна середня досі знижена, незважаючи на падіння BTC з $98 000 до $72 000. Це свідчить про вакуум попиту, коли тиск продажу не зустрічає суттєвої, стійкої протидії.

Історично стійкі розвороти тренду збігалися з агресивним зростанням спотового обсягу, коли новий попит брав на себе протилежний бік угод. У цьому випадку обсяг лише помірно зріс під час падіння, що свідчить про реактивний характер торгівлі, де домінують розподіл і зниження ризику, а не накопичення на основі впевненості.

За умов тонкої ліквідності ціна залишається вразливою до подальшого зниження, оскільки навіть помірні програми продажу можуть чинити надмірний вплив на ринок без стабільної підтримки спотових заявок.

Ліквідації ф'ючерсів

Ринок деривативів BTC зазнав різкого каскаду ліквідацій: сума ліквідацій лонгів на біржах досягла найбільших значень за весь цей період падіння. Це свідчить про агресивне очищення позицій із кредитним плечем після падіння ціни, що прискорило низхідний імпульс у діапазон $70 000.

Варто відзначити, що активність ліквідацій залишалася відносно низькою протягом більшої частини листопада та грудня, що свідчить про поступове відновлення кредитного плеча на тлі слабкого спотового фону. Останній сплеск позначає вирішальну зміну режиму, коли вимушені продажі почали домінувати в потоках, посилюючи волатильність і розширюючи внутрішньоденні діапазони.

Подальша стабілізація ціни залежатиме від того, чи вистачить цього скидання кредитного плеча для усунення надлишкового ризику, чи буде потрібне додаткове зниження.

Стійке відновлення зазвичай потребує втручання спотового попиту, а не лише очищення позицій через ліквідації.

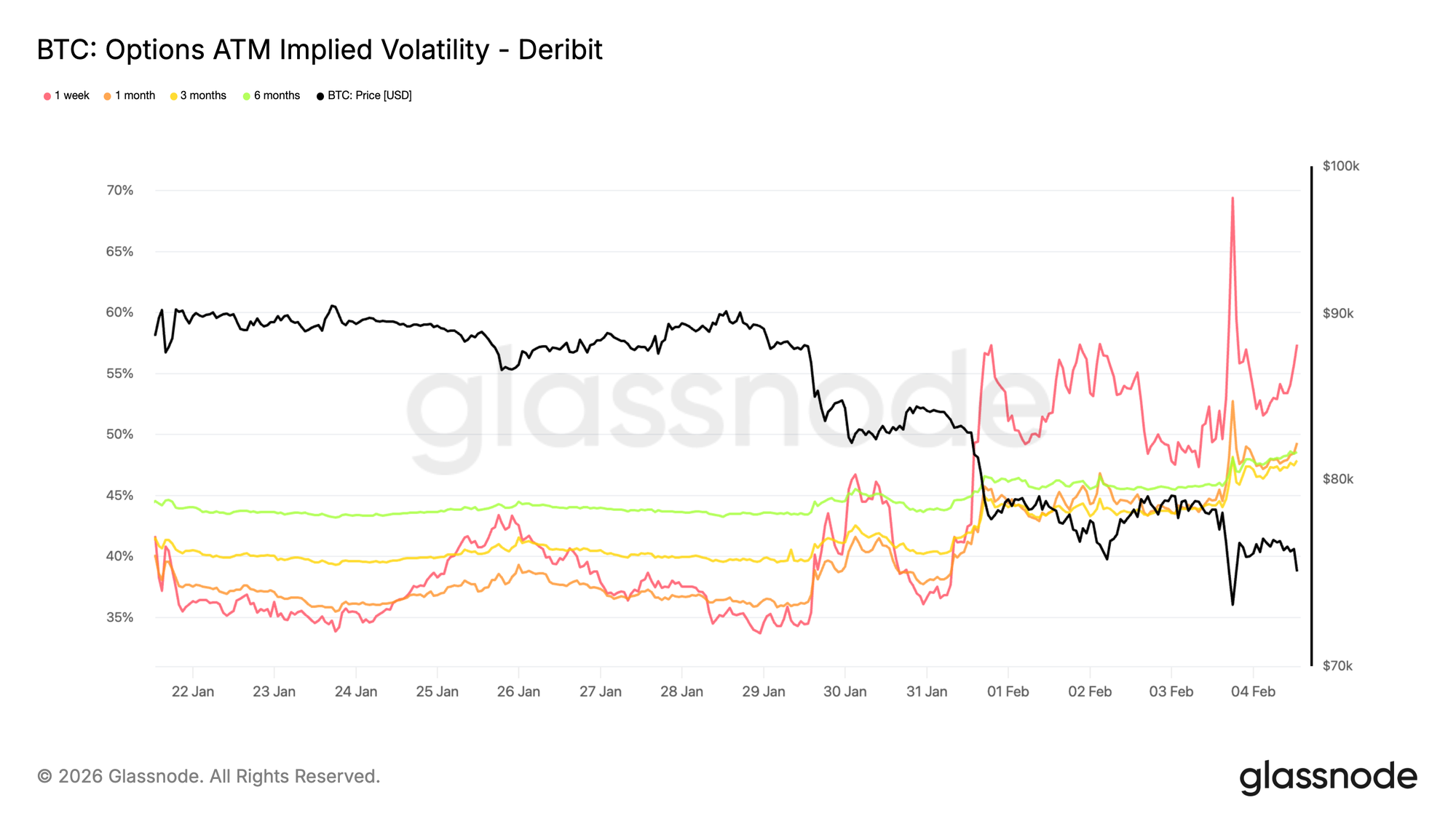

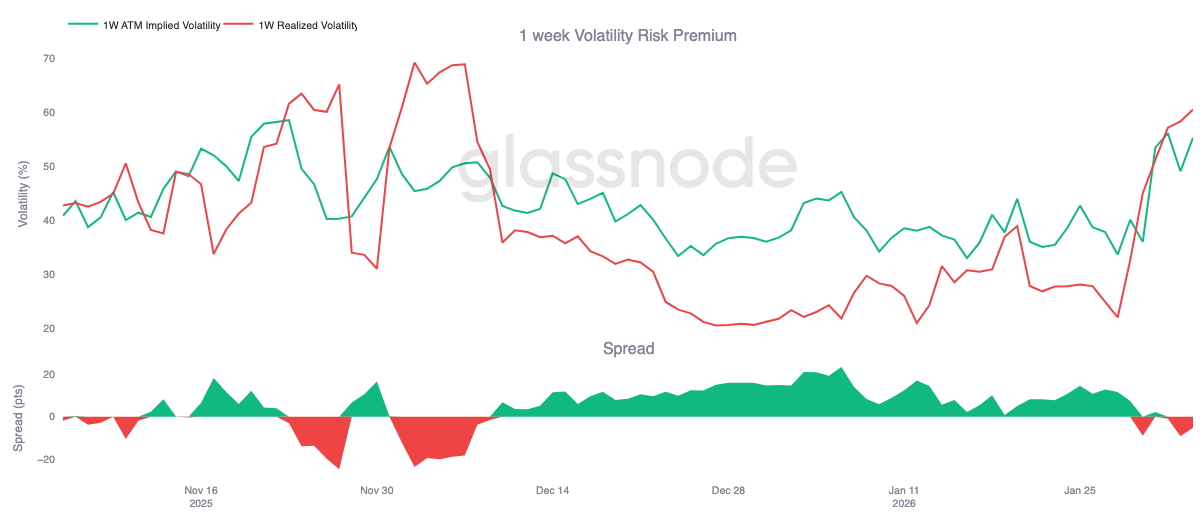

Фронтальна імпліцидна волатильність залишається затребуваною

Короткострокова імпліцидна волатильність зросла до 70%, коли ціна знову протестувала рівень $73 000 — попередній максимум циклу, який тепер виступає підтримкою. Із вихідних волатильність перейшла у вищий режим. Однотежнева імпліцидна волатильність зросла приблизно на 20 волатильних пунктів порівняно з двотижневою давністю, а решта кривої також суттєво перепрайсувалася, додавши високі однозначні значення.

Коли короткострокова імпліцидна волатильність залишається підвищеною порівняно з нещодавніми реалізованими рухами, це свідчить, що ринок продовжує платити за короткостроковий ризик, а не монетизує спад волатильності. Перепрайсування не обмежується однією датою експірації, а ведеться фронтально, що підкреслює концентрацію ризику.

Така поведінка відображає сильний попит на захист від раптових рухів, а не чітку впевненість у напрямку. Трейдери не поспішають активно продавати короткостроковий ризик, зберігаючи премію на падіння та крихкість упевненості.

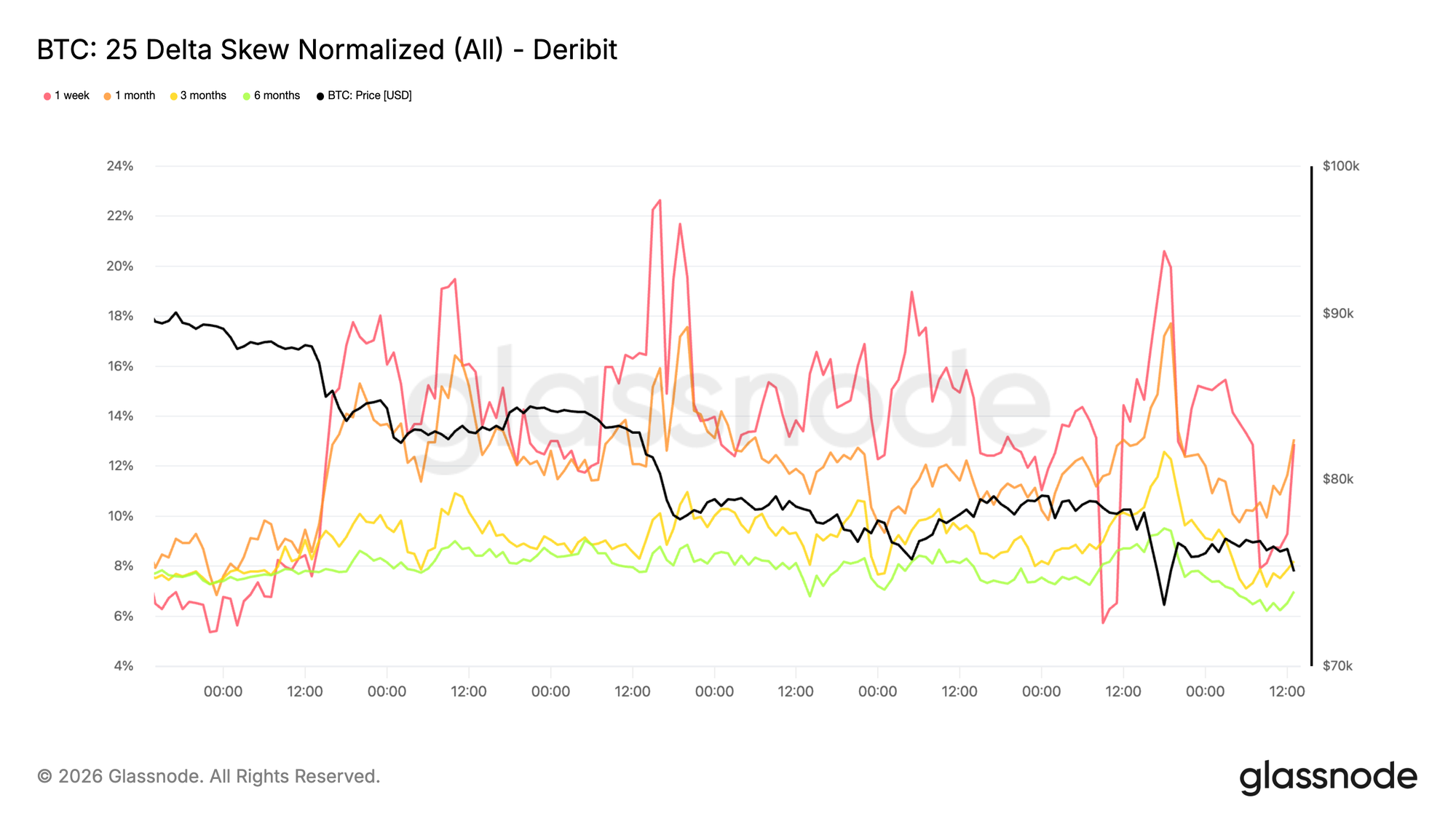

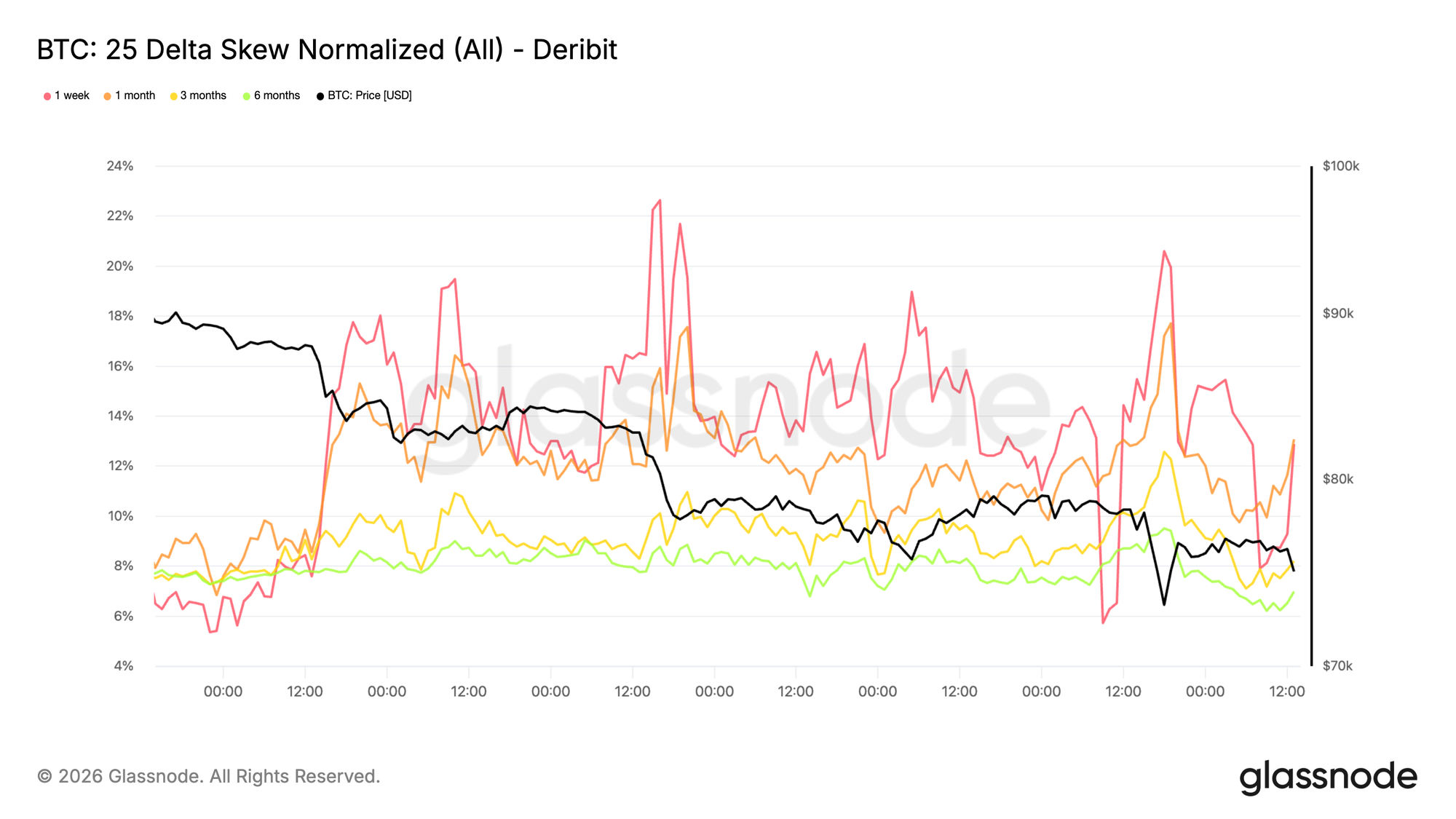

Низхідний ск’ю продовжує зростати

Перепрайсування волатильності має чіткий напрямок. Низхідний ск’ю знову посилився, що вказує на більший попит на пут-опціони порівняно з кол-опціонами. Це свідчить, що ринок більше зосереджений на ризику падіння, ніж на позиціонуванні під відновлення, навіть якщо ціна досі тримається вище $73 000.

Замість ротації у попит на коли опціонні потоки залишаються сконцентрованими на захисті. Це утримує імпліцидний розподіл зміщеним у бік негативних сценаріїв і підсилює оборонний тон, уже помітний у фронтальній волатильності.

Крутий низхідний ск’ю відображає готовність ринку платити за страхування, а не виражати впевненість у зростанні. Позиціонування залишається однобічним, а ризик концентрується навколо сценаріїв падіння, а не відновлення.

Премія ризику волатильності на 1 тиждень стає негативною

Напруга, що проявляється у фронтальній імпліцидній волатильності та низхідному ск’ю, тепер переходить і на ринок carry. Премія ризику волатильності на 1 тиждень вперше з початку грудня стала негативною, опустившись приблизно до -5. Це різкий розворот від близько +23 місяць тому.

Негативна премія ризику волатильності означає, що імпліцидна волатильність тепер торгується нижче за реалізовану. Для продавців гами carry змінився з підтримуючого на караючий. Позиції, які раніше вигравали від часової втрати, тепер втрачають, змушуючи трейдерів активніше хеджувати або переносити експозицію. Така механічна реакція додає короткострокового тиску, а не поглинає його.

За умов негативного carry волатильність більше не накопичується, а реалізується. У такому контексті опціонні потоки перестають згладжувати рухи і починають їх підсилювати, що додає поточного ведмежого тиску, вже помітного у ск’ю та фронтальному прайсингу.

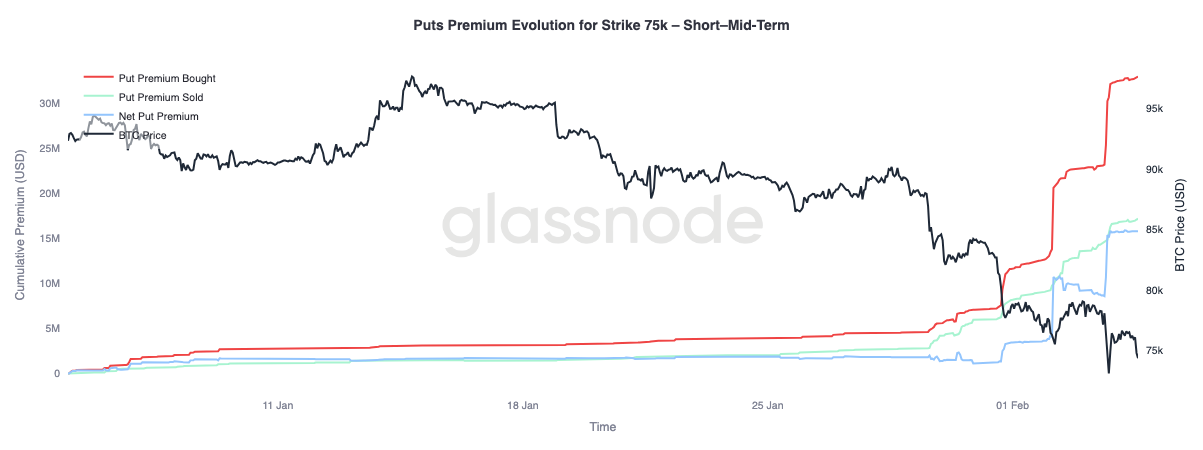

Динаміка премії на пут-опціон 75k (коротко- та середньострокова)

Розглянемо поведінку премії на пут-опціон 75 000 — рівня, який нині активно оспорюється, утримується і неодноразово тестується. Цей страйк став явним фокусом для короткострокового позиціонування ризику.

Обсяг купленої премії пут-опціонів значно зріс відносно проданої, що розширило чистий розрив премії. Це перепрайсування відбулося у три окремі фази, кожна з яких збігалася з низхідними рухами, коли ринок не демонстрував суттєвого відновлення. Кожен крок вниз тиснув на існуючі позиції, змушуючи трейдерів хеджуватися та підсилюючи попит на захист.

Далі по кривій, за межами трьох місяців (не відображено на цьому графіку), динаміка інша: обсяг проданої премії нещодавно перевищив куплену, що вказує на готовність трейдерів монетизувати підвищену волатильність на довших термінах, продовжуючи платити за короткостроковий захист від падіння.

Висновок

Bitcoin перейшов у більш оборонний режим після втрати True Market Mean біля $80 200, після неодноразових невдач повернутися до собівартості короткострокових власників близько $94 500. Прибутковість скоротилася, оскільки нереалізований прибуток зник, а реалізовані збитки зросли під час руху до діапазону $70 000. Хоча ранній попит формується між $70 000 та $80 000, з більш щільним кластером навколо $66 900–$70 600, підвищений рівень реалізації збитків свідчить про збереження продажів на основі страху. За умов тонкої спотової ліквідності спроби відновлення залишаються проблемними, що вказує на необхідність чіткішої втоми продавців для стійкої стабілізації.

На ринках деривативів імпульс продажу стає дедалі хаотичнішим: великі події ліквідації лонгів підтверджують вимушене скидання кредитного плеча. Хоча таке зниження може прибрати надлишкову спекулятивну активність, воно саме по собі не створює стійкої основи. Опціонні ринки відображають цю невизначеність: низхідний ск’ю зростає, а імпліцидна волатильність залишається підвищеною, що сигналізує про подальше позиціонування трейдерів на випадок турбулентності.

Надалі ключовим фактором залишається спотовий попит. Без чіткого розширення спотової участі та повернення стабільних припливів ринок залишається вразливим до подальшого падіння і різких, нестабільних відскоків. Поки умови не покращаться, баланс ризику залишається зміщеним донизу, а будь-яке відновлення, ймовірно, вимагатиме часу, поглинання і суттєвого повернення впевненості з боку покупців.

Застереження:

- Ця стаття є передруком із [insights]. Всі авторські права належать оригінальним авторам [Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode]. Якщо у вас є заперечення щодо цього передруку, зверніться до команди Gate Learn для оперативного вирішення.

- Відмова від відповідальності: думки та погляди, висловлені в цій статті, є виключно позицією автора і не є інвестиційною порадою.

- Переклади статті іншими мовами виконані командою Gate Learn. Якщо не зазначено інше, копіювання, розповсюдження чи плагіат перекладених матеріалів заборонені.

Пов’язані статті

Що таке крипто-наративи? Топ-наративи на 2025 рік (оновлено)

Що таке OpenLayer? Все, що вам потрібно знати про OpenLayer

Sentient: поєднання найкращих моделей відкритого та закритого штучного інтелекту

Дослідження Smart Agent Hub: Sonic SVM та його масштабний фреймворк HyperGrid

Огляд Топ-10 мем-монет штучного інтелекту