分享幣圈內容,享內容挖礦收益

placeholder

MrKing

- 讚賞

- 1

- 3

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

訂閱先買現貨GT3個然後點訂閱,你就可以跟芝麻全球十強巔峰主播一起翻倉!還可以周六日看訂閱直播學技術!還能參加抽獎活動,福利多多,趕快加入我們。還能預約課程,手把手教學,教你怎麼做交易!怎麼穩定盈利!蘋果手機不方便直接APP訂閱可以用電腦登入網址訂閱https://www.gate.com/zh/profile/%E7%BF%BB%E4%BB%93%E7%8E%8B

300訂閱勇士翻倉到年底白皮書想跟老王一直翻倉的請多次閱讀最新版: 一、開單紀律:四點都滿足的位置才開單,1不在壓力位開多,支撐位開空。2提前計劃好的位置接單且做好止盈止損3盈虧比不好的 位置不開單4沒法帶止盈止損的位置不開單。 總結就是不做激情單嚴格按照交易紀律執行。 二、日內交易紀律:1單單帶止損!嚴格執行。2.直播喊空喊多同步三個幣種都可以操作!盈利減倉後!帶高點止損! 3所以人把雙向持倉打開!如果開空同步底部接的多單減倉。多空雙持!鎖定利潤。直播間單子大餅500個點減倉,以太20 ,SOL1 剩餘倉位帶針尖止損。打了小賺不打大賺,延續趨勢還會安排加倉滾倉! 4每天螢幕上所有點位都可以介入操作,但是要注意盤面力度,強時候快進快出,直接擊穿不進!弱盡量拿一拿。 5可以不賺,但是不能虧! 三、合格交易員的必備素質:普通交易者95%的人——靠腦子交易。 高手5%的人——無腦按系統交易 普通交

查看原文300訂閱勇士翻倉到年底白皮書想跟老王一直翻倉的請多次閱讀最新版: 一、開單紀律:四點都滿足的位置才開單,1不在壓力位開多,支撐位開空。2提前計劃好的位置接單且做好止盈止損3盈虧比不好的 位置不開單4沒法帶止盈止損的位置不開單。 總結就是不做激情單嚴格按照交易紀律執行。 二、日內交易紀律:1單單帶止損!嚴格執行。2.直播喊空喊多同步三個幣種都可以操作!盈利減倉後!帶高點止損! 3所以人把雙向持倉打開!如果開空同步底部接的多單減倉。多空雙持!鎖定利潤。直播間單子大餅500個點減倉,以太20 ,SOL1 剩餘倉位帶針尖止損。打了小賺不打大賺,延續趨勢還會安排加倉滾倉! 4每天螢幕上所有點位都可以介入操作,但是要注意盤面力度,強時候快進快出,直接擊穿不進!弱盡量拿一拿。 5可以不賺,但是不能虧! 三、合格交易員的必備素質:普通交易者95%的人——靠腦子交易。 高手5%的人——無腦按系統交易 普通交

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

L

lzcfyh

創建人@张颂文

上市進度

0.00%

市值:

$0.1

創建我的代幣

‼️ #CRYPTO BLEEDS $20 BILLION A DAY IN 2026Since Jan 1, the total #加密貨幣市值已從2.97兆美元暴跌至2.25兆美元,僅在5週多的時間內就幾乎蒸發殆盡,約每$720B 美元每天的賣壓持續不斷。從1月14日的高點向後看,$20B 加密貨幣

查看原文

- 讚賞

- 點讚

- 1

- 轉發

- 分享

jottello :

:

買入理財 💎GN CT 🌌信念在價格平靜時最為重要。 💯Somnia仍在建設中,即使市場轉移目光,真正的進展也不會停止。現在是抓住機會的時候。如果你相信專注於進步的項目,這是保持參與、持續學習並支持正在建立的事物的最佳時機。我會繼續支持@Somnia_Network

SOMI7.45%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚨 山寨幣動能警報 🚨

🔥 WEN/USDT — $0.000008601 (+71.23%)

⚡ SERSH/USDT — $0.02000 (+60.26%)

🚀 SRM/USDT — $0.008976 (+59.26%)

買盤積極進場,整體呈現強烈的綠色。低市值波動性回歸,動能交易者明顯活躍。關注成交量和持續性支撐位——這是行情快速加速的關鍵點。

$WEN $SERSH $SRM #BuyTheDipOrWaitNow? #BuyTheDipOrWaitNow? #CryptoMarketPullback #Web3FebruaryFocus

查看原文🔥 WEN/USDT — $0.000008601 (+71.23%)

⚡ SERSH/USDT — $0.02000 (+60.26%)

🚀 SRM/USDT — $0.008976 (+59.26%)

買盤積極進場,整體呈現強烈的綠色。低市值波動性回歸,動能交易者明顯活躍。關注成交量和持續性支撐位——這是行情快速加速的關鍵點。

$WEN $SERSH $SRM #BuyTheDipOrWaitNow? #BuyTheDipOrWaitNow? #CryptoMarketPullback #Web3FebruaryFocus

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 1

- 留言

- 轉發

- 分享

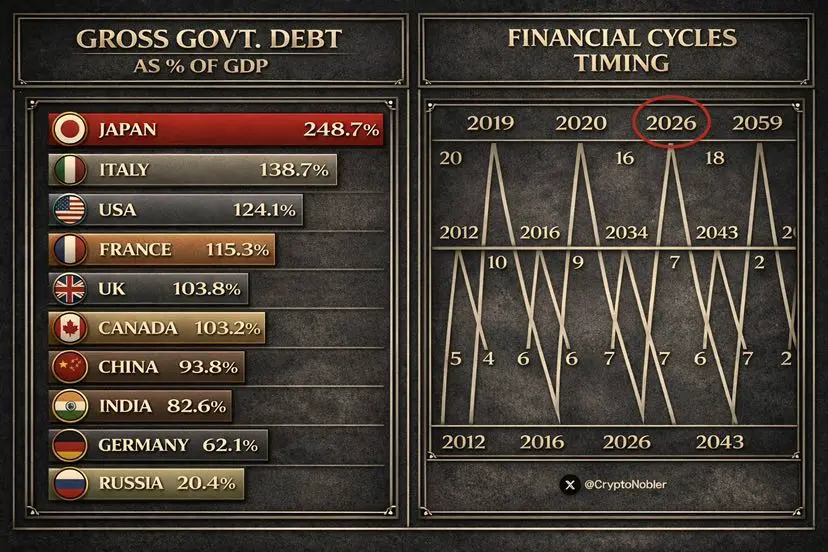

$BTC 🚨 警告:日本將在3天內崩潰市場!!

日本銀行目前正拋售$600 億美元的美國資產。

這不是例行公事。

這是準備工作。

大多數人在為時已晚後才會意識到發生了什麼。

以下是真正的情況:

日本正準備拋售$620 億美元的美國股票和ETF,以捍衛日元。

沒錯——是股票。

不僅僅是債券。

也不只是外匯。

這是一場全面的流動性動作。

而市場還未做好準備。

日元一直受到無情的壓力。

官員們已經發出警告。

他們暗示過。

他們已經拖延。

現在,語氣已經改變。

日本已經無法再用言語穩定日元了。

他們需要火力。

這意味著出售美元計價的資產。

而這些資產中有大量集中在美國市場。

所以這不再是“日本問題”。

它變成了一個全球風險事件。

這是幾乎沒有人在談論的連鎖反應:

→ 日本拋售美國股票和ETF

→ 美元流動性被抽走

→ 指數波動性激增

→ 風險資產快速重新定價

→ 被迫拋售開始

一旦波動性出現,它就不會被控制。

股票大跌。

ETF崩潰。

加密貨幣立即感受到。

這就是平靜的市場如何變得更加激烈的原因。

可怕的部分?

這一切都在正式確認拋售之前發生。

市場仍然自滿。

持倉仍然擁擠。

這種狀況不會持久。

預計會有劇烈的波動。

預計在流動性薄弱的地方會出現破裂。

高波動性不是可能,而是基本情況。

現在就要注意,而不是等到頭條出現後。

我已經研究宏觀經濟10年,幾乎預測到每一次重大拋售。

如果你想在

日本銀行目前正拋售$600 億美元的美國資產。

這不是例行公事。

這是準備工作。

大多數人在為時已晚後才會意識到發生了什麼。

以下是真正的情況:

日本正準備拋售$620 億美元的美國股票和ETF,以捍衛日元。

沒錯——是股票。

不僅僅是債券。

也不只是外匯。

這是一場全面的流動性動作。

而市場還未做好準備。

日元一直受到無情的壓力。

官員們已經發出警告。

他們暗示過。

他們已經拖延。

現在,語氣已經改變。

日本已經無法再用言語穩定日元了。

他們需要火力。

這意味著出售美元計價的資產。

而這些資產中有大量集中在美國市場。

所以這不再是“日本問題”。

它變成了一個全球風險事件。

這是幾乎沒有人在談論的連鎖反應:

→ 日本拋售美國股票和ETF

→ 美元流動性被抽走

→ 指數波動性激增

→ 風險資產快速重新定價

→ 被迫拋售開始

一旦波動性出現,它就不會被控制。

股票大跌。

ETF崩潰。

加密貨幣立即感受到。

這就是平靜的市場如何變得更加激烈的原因。

可怕的部分?

這一切都在正式確認拋售之前發生。

市場仍然自滿。

持倉仍然擁擠。

這種狀況不會持久。

預計會有劇烈的波動。

預計在流動性薄弱的地方會出現破裂。

高波動性不是可能,而是基本情況。

現在就要注意,而不是等到頭條出現後。

我已經研究宏觀經濟10年,幾乎預測到每一次重大拋售。

如果你想在

BTC6.76%

- 讚賞

- 2

- 2

- 轉發

- 分享

Lock_433 :

:

買入理財 💎查看更多

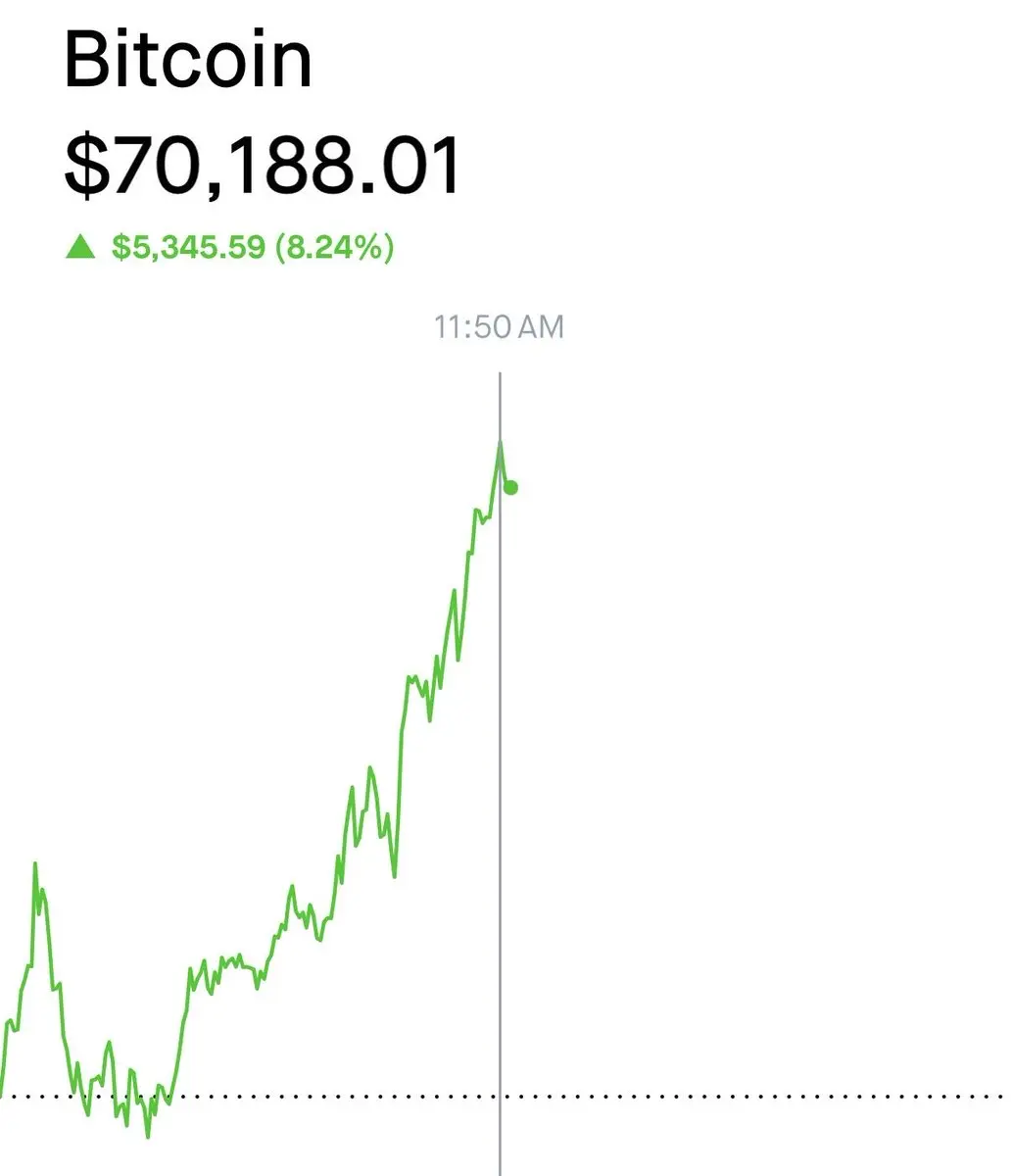

這就是為什麼我們#HODL#加密貨幣

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 2

- 19

- 轉發

- 分享

GateUser-cd13cdf0 :

:

姨太跌了,拉不回2050的话是不是还要跌查看更多

馬币火

Malaysian Ringgit

創建人@行稳致远2026

上市進度

100.00%

市值:

$7360.82

創建我的代幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🚨 這不是意外……是一場謀殺!🚨⚠️ 疏忽的官員再次造成一條生命的喪失。❗ 這些罪犯應該根據第302條直接起訴。📍 在諾伊達的事件之後,仍然沒有吸取教訓!同樣的疏忽、同樣的不負責任、同樣的行政失敗——而每次都由普通民眾付出代價。💔 問題很清楚:何時才能停止將疏忽稱為“意外”?

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#BitcoinDropsBelow$65K

對當前市場階段的深入結構性分析

比特幣跌破$65,000不僅僅是一個技術性里程碑——它反映出市場心理、流動性動態和風險定位的更深層次轉變。多年來,像$65K 這樣的水平一直是交易者和機構參與者的心理和結構性支撐點。當這些支撐點失效時,不僅僅是價格會反應;情緒、持倉和資金流動也會同步調整。理解這一動作需要超越表面標題,分析推動市場的基本機制。

從宏觀層面來看,這次下跌發生在一個不確定性升高和選擇性流動性緊張的環境中。全球風險資產一直承壓,儘管比特幣的成熟度和採用率不斷提高,但在避險階段仍表現出高β資產的特性。資金從風險資產中轉出速度加快,導致比特幣反應劇烈。因此,跌破$65K 更像是對整體風險和持倉的重新評估,而非單純的市場恐慌。

從市場結構角度來看,這一關鍵支撐區的失守表明先前的積累水平正受到壓力。當比特幣跌破心理上重要的區域時,通常會進入價格發現階段,特徵包括較高的波動性、不可預測的短期擺動,以及對多個需求水平的快速測試。這些階段本身並不一定是看空的,但需要謹慎,因為如果基本結構未能恢復,短暫反彈可能具有迷惑性。在這種情況下,沒有明確確認的激進“底部捕捉”往往會導致損失而非獲利。

槓桿和持倉也會放大這些波動。當比特幣跌破$65K時,期貨、期權和槓桿帳戶的清算被觸發,迫使較弱的參與者退出市場。這種去槓桿化是市場週期的自然部分,也是結構

對當前市場階段的深入結構性分析

比特幣跌破$65,000不僅僅是一個技術性里程碑——它反映出市場心理、流動性動態和風險定位的更深層次轉變。多年來,像$65K 這樣的水平一直是交易者和機構參與者的心理和結構性支撐點。當這些支撐點失效時,不僅僅是價格會反應;情緒、持倉和資金流動也會同步調整。理解這一動作需要超越表面標題,分析推動市場的基本機制。

從宏觀層面來看,這次下跌發生在一個不確定性升高和選擇性流動性緊張的環境中。全球風險資產一直承壓,儘管比特幣的成熟度和採用率不斷提高,但在避險階段仍表現出高β資產的特性。資金從風險資產中轉出速度加快,導致比特幣反應劇烈。因此,跌破$65K 更像是對整體風險和持倉的重新評估,而非單純的市場恐慌。

從市場結構角度來看,這一關鍵支撐區的失守表明先前的積累水平正受到壓力。當比特幣跌破心理上重要的區域時,通常會進入價格發現階段,特徵包括較高的波動性、不可預測的短期擺動,以及對多個需求水平的快速測試。這些階段本身並不一定是看空的,但需要謹慎,因為如果基本結構未能恢復,短暫反彈可能具有迷惑性。在這種情況下,沒有明確確認的激進“底部捕捉”往往會導致損失而非獲利。

槓桿和持倉也會放大這些波動。當比特幣跌破$65K時,期貨、期權和槓桿帳戶的清算被觸發,迫使較弱的參與者退出市場。這種去槓桿化是市場週期的自然部分,也是結構

BTC6.76%

- 讚賞

- 1

- 2

- 轉發

- 分享

Lock_433 :

:

買入理財 💎查看更多

$MAGMA USDT 永續合約正以突破力量推動 🚀

價格交易在 $0.09877,日內漲幅穩健達 +15.85%。多頭從 $0.07857 的低點攀升,達到 24 小時高點 $0.10184。活躍流量有 42.56M MAGMA 成交量和 $3.73M USDT 交易 — 穩定的動能與上升的波動性 ⚡

15 分鐘圖顯示一個乾淨的上升趨勢,隨後從高點回調 — 獲利了結,但價格正試圖在短期支撐位附近穩定 📈

我們現在就去交易吧 $MAGMA #BuyTheDipOrWaitNow?

#GateJanTransparencyReport

#BitcoinDropsBelow$65K

#GlobalTechSell-OffHitsRiskAssets

#CMEGroupPlansCMEToken

價格交易在 $0.09877,日內漲幅穩健達 +15.85%。多頭從 $0.07857 的低點攀升,達到 24 小時高點 $0.10184。活躍流量有 42.56M MAGMA 成交量和 $3.73M USDT 交易 — 穩定的動能與上升的波動性 ⚡

15 分鐘圖顯示一個乾淨的上升趨勢,隨後從高點回調 — 獲利了結,但價格正試圖在短期支撐位附近穩定 📈

我們現在就去交易吧 $MAGMA #BuyTheDipOrWaitNow?

#GateJanTransparencyReport

#BitcoinDropsBelow$65K

#GlobalTechSell-OffHitsRiskAssets

#CMEGroupPlansCMEToken

MAGMA15.85%

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

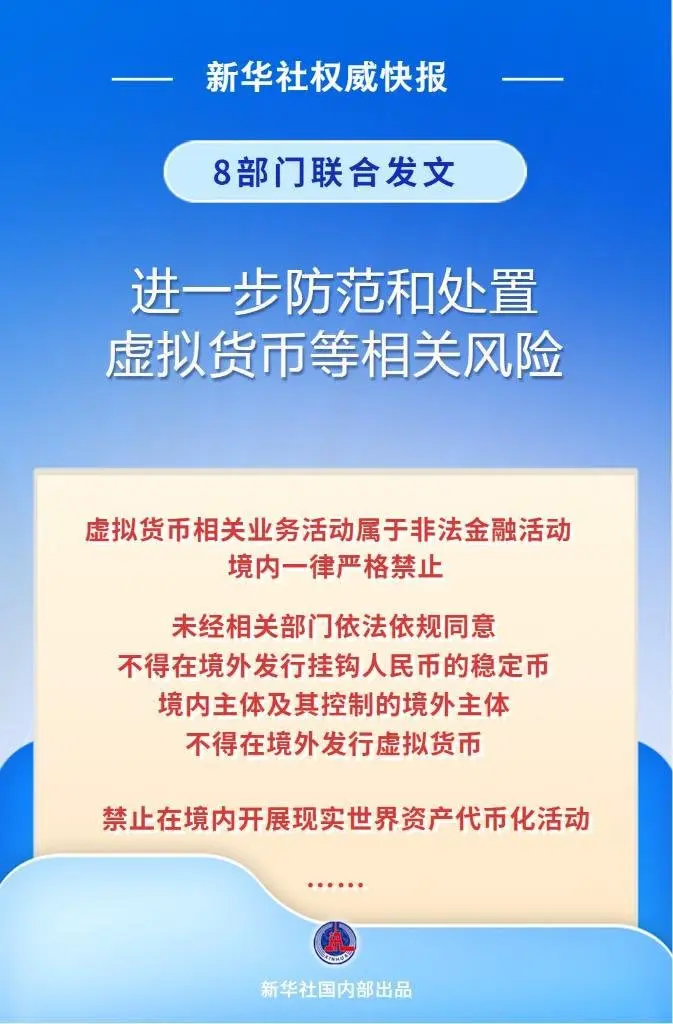

中國人民銀行等八部委又發了一個通告,取代了原2021 年發布的通知,區別主要有:1. 近期號稱“合規”的RWA也被明令禁止。2. 境內主體若以境內資產為基礎在境外發行代幣,必須向中國證監會進行備案!3. 強化“屬地落實”,哪個省的案子哪個省來辦,減少跨省逐利執法的難度,區域責任明確!

查看原文

- 讚賞

- 點讚

- 1

- 轉發

- 分享

6的起飞了 :

:

所以到底什么意思🚀 市場動態警報 🚀

小型股目前正迅速飆升 👀

🔥 CELB/USDT → $0.0004500 (+123.33% )

⚡ THN/USDT → $0.00011800 (+98.15% )

💥 VDR/USDT → $0.0090561 (+96.13% )

動能明顯正轉向高波動性交易。交易者正在尋找突破點,流動性快速轉向這些標的。如果你在看圖表,這就是目前的熱點 📈

請務必管理好風險——但你不能忽視這樣的動作。

你在追蹤哪一個? 👀🔥 #CryptoMarketPullback $CELB

你是否已經注意到這些快速變動的股票?現在正是進場的好時機,或者你已經在密切觀察,等待最佳時點。保持警覺,隨時調整你的策略,抓住每一個機會!

查看原文小型股目前正迅速飆升 👀

🔥 CELB/USDT → $0.0004500 (+123.33% )

⚡ THN/USDT → $0.00011800 (+98.15% )

💥 VDR/USDT → $0.0090561 (+96.13% )

動能明顯正轉向高波動性交易。交易者正在尋找突破點,流動性快速轉向這些標的。如果你在看圖表,這就是目前的熱點 📈

請務必管理好風險——但你不能忽視這樣的動作。

你在追蹤哪一個? 👀🔥 #CryptoMarketPullback $CELB

你是否已經注意到這些快速變動的股票?現在正是進場的好時機,或者你已經在密切觀察,等待最佳時點。保持警覺,隨時調整你的策略,抓住每一個機會!

【當前用戶分享了他的交易卡片,若想瞭解更多優質交易資訊,請到App端查看】

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多10.86萬 熱度

2.02萬 熱度

38.85萬 熱度

7322 熱度

5036 熱度

熱門 Gate Fun

查看更多- 市值:$0.1持有人數:10.00%

- 市值:$0.1持有人數:10.00%

- 市值:$2426.53持有人數:20.07%

- 市值:$2456.95持有人數:10.00%

- 市值:$2427.58持有人數:10.00%

最新消息

查看更多置頂

#交易員說Gate廣場

跟單交易員訪談來襲!我們將採訪數位收益勝率優秀的交易員,分享他們在廣場記錄交易的體驗。

今天我們請到的是,在廣場分享操盤RIVER 取得10000USDT收益的 TX纏論量化實盤全自動。聽聽他使用Gate廣場記錄交易的心得吧!

更多關於明星交易員

https://www.gate.com/zh/announcements/article/49427Gate 廣場內容挖礦煥新公測進行中!

發帖互動帶交易,最高享 60% 手續費返佣!

參與教程

1️⃣ 報名公測:https://www.gate.com/questionnaire/7358

2️⃣ 用代幣組件 / 跟單卡片發帖,分享行情觀點

3️⃣ 與粉絲互動,促成真實交易

🎁 獎勵機制

• 基礎返佣:粉絲交易即得 10%

• 發帖 / 互動達標:每週再加 10%

• 排名加碼:周榜前 100 再享 10%

• 新 / 回歸創作者:返佣翻倍

活動詳情:https://www.gate.com/announcements/article/49475

加入 Gate 廣場,變身內容礦工,讓內容真正變成長期收益Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672